产品展示 分类>>

一家之言,难免疏漏;对行业现状和未来趋势的点评分析亦以笔者个人判断为主,仅供各位读者参考,欢迎指正交流。

本文属于行业基础性、普及性内容,偏重行业发展的新趋势分析,并无太多具体的专业方面技术内容。笔者预期感兴趣的读者不多,但上周第一篇“基础知识”发布之后,荣幸受到几位业内知名专家大佬的鼓励和肯定,也有一些读者和公号沟通转发、转载事宜。笔者在此感谢所有读者的支持鼓励!谢谢各位!

本文旨在将笔者的一点工作经验和体会与业内同行交流分享,故欢迎各位转发转载,无需特别沟通。如是公众号转载,请与小编或作者联系开通白名单,只要尊重原创,注明作者和出处即可。

这之前,三桶油的业务重点是石油,天然气属于辅业。中游的省网公司还在萌芽中。下游城市燃气的气源各异,以液化石油气、焦炉气、煤制气为主,名称多为“xx煤气公司”,大都是地方国企或事业单位,普遍亏损,正在改制过程中。港华、新奥、中燃等全国性燃气集团崭露头角,90年代开始步入城燃行业,通过改制和特许经营模式获取了很多地级市以上城市燃气经营权。

本阶段属于资本试水阶段,行业盈利能力不确定性较高,获取特许经营权的成本相比来说较低,是温和发展期。

中游,各省先后成立“省管网公司”,多为省属国企和三桶油合资,投资建设省网,“统购统销”,收取管输费。

下游,改制后的城燃公司开始赚钱,甚至是非常赚钱。中石油、华润等央企大举进入,对特许经营权的争夺日益激烈,华东、华南等经济发达地区从省城、地级市,争到县城,甚至到镇。特许经营权的价格也水涨船高,有时一纸批文就值几千万元。本阶段是城燃行业跑马圈地、野蛮生长的十年。

终端市场上,天然气置换的是比它贵的液化石油气、柴油、重油等燃料,价格上的优势明显,消费量快速上涨。只要有气就不愁卖,“气源指标”是整个行业的争抢对象,气价也一路上扬,整个行业处于卖方市场阶段。

终端消费量增长的推动力转变为环保政策带来的“煤改气”天然气无价格上的优势,市场增速放缓。2015年底全国门站价普降7毛钱以促进市场发展。气源整体宽松,局部地区冬季供应偏紧。

国家大力推动油气体制改革,按照“管住中间,放开两头”的思路,对上中下游加强价格监督管理和成本监审。

上游,天然气成为三桶油的重要业务;民营资本涉足LNG接收站业务;国家要求降低并公开长输管线管输费,要求长输管线、接收站等基础设施对第三方公平开放。

中游,国家要求取消不合理的省网收费环节,降低省网管输费,不得用“统购统销”模式收取高额管输费。

下游,第一轮跑马圈地基本完成,形成了“燃气五虎”等全国性大型公司和北京燃气、上海燃气等大城市国企燃气公司。新进入者携长期资金市场的力量,让特许经营权交易价格屡创新高。同时,国家对城燃行业的成本和价格的监管也日益加强,开放、鼓励“直供”“点供”,让特许经营权的含金量明显下降。

在环保因素的推动下,2018 年中国天然气消费迅速增加,消费量2803亿方,同比增长18.1%,增量超400亿方,创历史上最新的记录。在一次能源消费结构中占比约8%,详见图3。

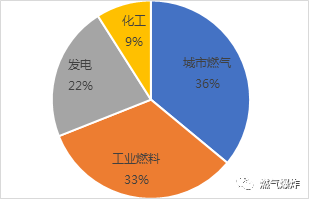

城市燃气、工业燃料和发电用气快速地增长,化工用气下降。城市燃气约990亿方,增速约16%;工业燃料约910亿方,增速约20%;发电用气约620亿方,增速约23%;化工约250亿方,减幅约5%。各类用户气量占比如图4所示。

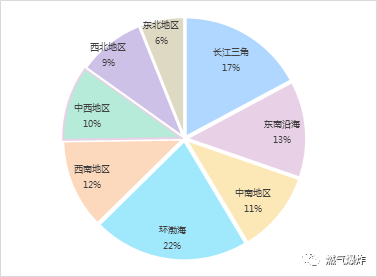

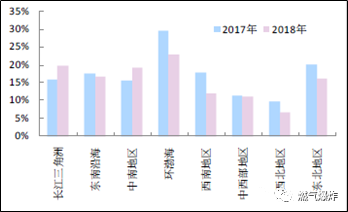

2018年用气人口约4.5 亿人。分地区看,环渤海和长三角消费量大增,详见图5、图6。

分省来看,2018年用气量超过200 亿方有江苏、广东、四川3家;100-200亿方之间的有北京、山东、河北、新疆、浙江、河南、陕西7家;重庆、天津、上海3市都是90亿方多一点。

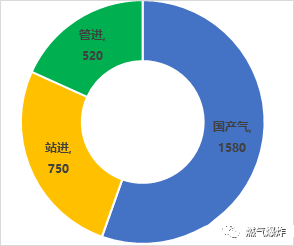

2018 天然气供应总量约2850亿方,略大于消费总量2803亿方,其中:国产气、接收站进口LNG、管道进口气占比分别约为56%、26%、18%,详见图7。国产气产量增速约8%,进口气依赖度超44%。

我国天然气进口有四大通道——三条陆地通道和沿海通道:吐哈等国的中亚气从新疆入境,经西气东输各线输送至华东和华南,并在沿线下载;缅甸气从云南入境,经中缅线输送至云贵川桂等西南地区;俄罗斯气从黑龙江入境,经中俄线输送至京津冀、长三角等地,并与西气东输联通;LNG通过沿海接收站进口,再进入长输管线为示意图。中亚气、缅甸气已通气,俄气预计2019年底进入国内。

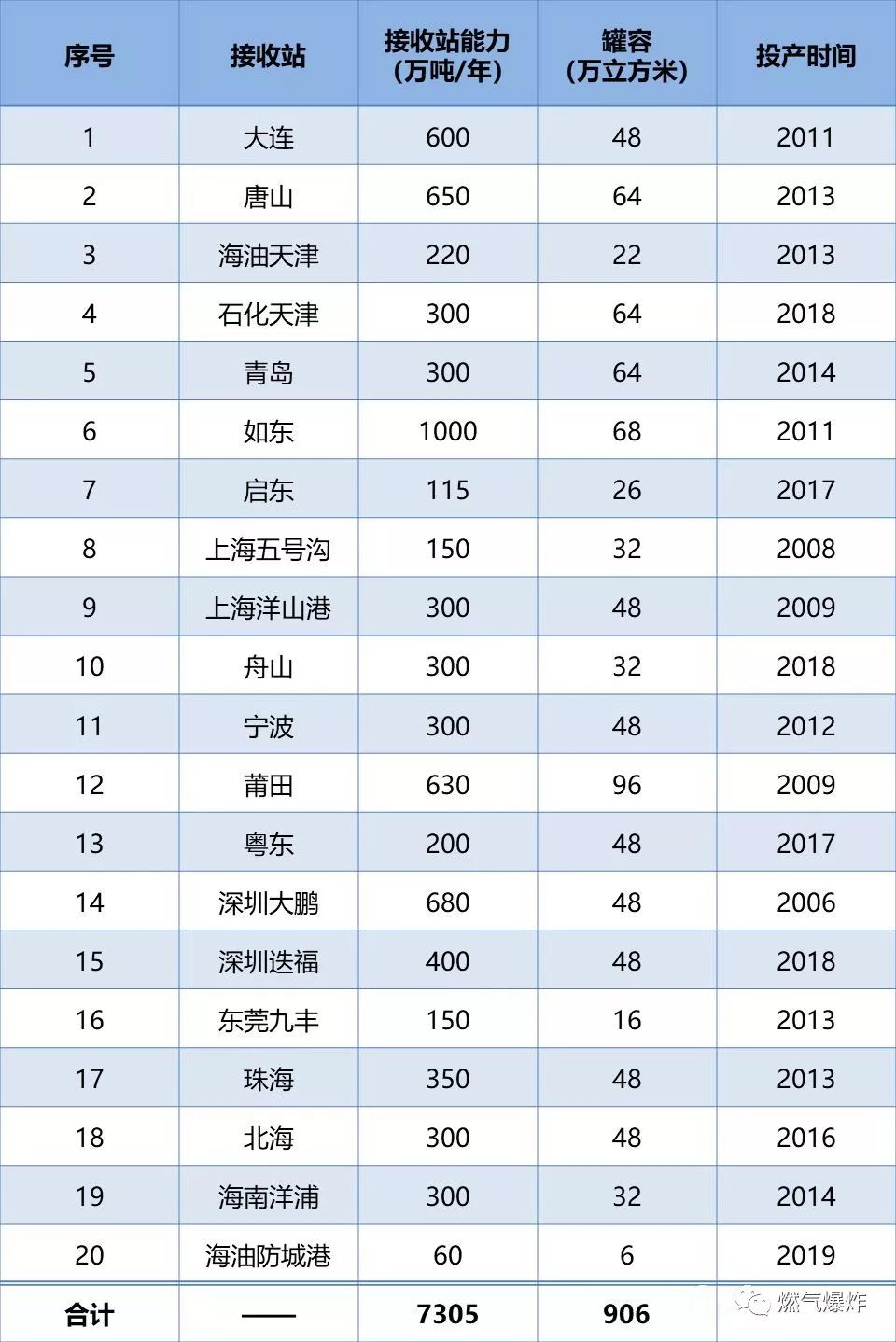

截止2019年1月,已投产20座沿海LNG接收站中:中海油10座,中石油3座,中石化3座,上海燃气、新奥、广汇、九丰各1座,详见表5。

已建成地下储气库27座,中石油24座,中石化2座,港华燃气1座,有效工作气量近90亿方/年。4 价格机制

我国天然气价格经历了从高度管制到逐步市场化的过程。目前价格体系大致如图9所示,从气源角度可大致分为两大类:管制气(常规国产陆气和进口管道气)和非管制气(国产海气、进口LNG、非常规气、国内液厂气等)。

针对管制气,国家发改委制定和监管省门站价、长输管输费。省门站价指长输管线在各省的销售价,相当于“一级批发价”,由国家核定基准价,按上浮不超过20%下浮不限由买卖双方协商执行,不再分居民价和非居民价,一省一价。目前执行2018年5月25日定价,具体价格如表6。表6 各省门站价(元/方)

准许成本+合理收益”的原则核定,全投资收益率是8%。目前执行2017年8月29日的定价,具体价格如表7。

原则自行核定,全投资收益率是7%。2017年之前,各省网管输费在0.2-0.5元/方之间,差异较大。2017年国家开始重点监管后,省网管输费大都降至0.1-0.25元/方之间。城燃配气费,因各公司的成本差异、地方政府监督管理力度差异,差别较大,大多在0.5-1.2元/方之间。

终端售气价指计算机显示终端实际购气价格,等于省门站价+省网管输费+城燃配气费。

终端售气价仍实行政府定价,由县级及以上物价部门确定本地区的售气价,大体上分为居民/公福/商业/工业/交通等类别,一城一价,原则上可管辖该城市所有天然气销售行为。近两年,

随着国家强力推动“降成本”和“反垄断”,加上“直供”“点供”的竞争,工业、发电等大用户的实际气价,几乎都低于政府定价,近似于市场之间的竞争定价。

非管制气与管制气的差别主要在气源价格。进口LNG气源价格由进口协议约定,大都与国际油价指数挂钩。国产的页岩气、煤层气等非常规气和国产海气,因生产成本较常规气高,多为生产方自主定价或参照上海天然气交易中心价格。总的来看,非管制气气源价格高于管制气,幅度约在20%-50%之间。

中间加工和输送环节,如是经长输管线或省网输送,其管输费执行如前述管制气同样的价格;如是用槽车运输,则完全市场定价,目前约每千公里0.3-0.5元/吨;LNG接收站、国内液厂等加工费,多为各业主方依据市场行情自行定价。

从城燃公司开始,非管制气和管制气没有差别,城燃配气价和终端销售价都是按照前述规则确定。

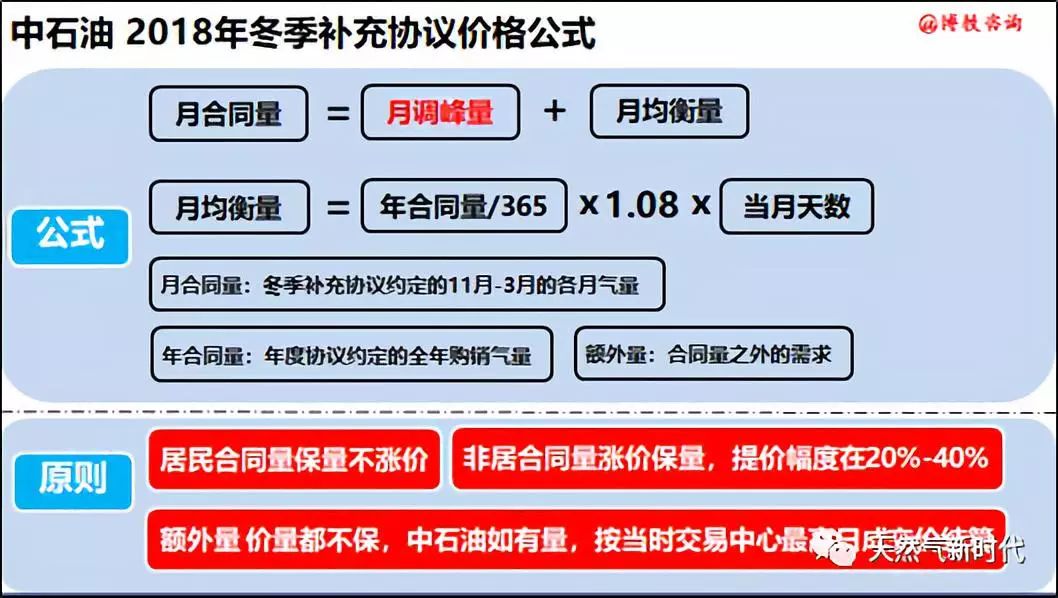

2018年8月,中石油公布了“2018年天然气购销合同冬季补充协议”中的价格公式。此补充协议的供气期间从2018年11月到2019年3月,共5个月,即俗称的“采暖保供期”。气量分为合同量(又分为均衡量和调峰量)和额外量;气源分为管制气和非管制气;在中石油不同销售区域,实行不同的气价调整模式。除民用均衡量依照国家规定的基准门站价供应外,其他气量的价格在门站价基础上分别上调20%-40%不等,详见图10和图11。

经过近20年的加快速度进行发展,我国天然气行业已形成了完整产业链,如图12所示。

上游,中石油一家独大:总供应量中占比超过70%,进口管道气100%,进口LNG量占比约25%,建成长输管线座。中石化以国产陆气为主,页岩气略有优势,进口LNG量占比约20%。中海油以海上进口和开采海气为主,已建成20座接收站占10座,进口LNG气量占比超过一半。新奥等民企、北燃等国企也陆续投资建设接收站,以进口LNG的方式开始介入上游,谋求气源供应的自主权和话语权,但目前气量占比不超过3%,对行业整体影响不大。中游是行业中的最后出现者。省网大都是在2008年之后才陆续成立,凭空出世,横插在上游和城燃之间,生来就带有“地方保护主义”的色彩。国内液厂大约也是同期出现,将西北低价管道气液化后,槽车销售到华东等价格承受力高的地区,赚取差价。槽车是随着国内LNG贸易成长起来的,属于中间运输环节。

下游的城市燃气是最早出现的主体,大都成立于改革开放之初,经历了煤制气、液化石油气、天然气三个时代。目前,“燃气五虎”(港华燃气、新奥燃气、中国燃气、华润燃气、中石油昆仑燃气)共拥有超过800个城市的燃气经营权,成为全国性大型燃气集团;北京燃气、上海燃气、深圳燃气等地方老牌国企也加快速度进行发展壮大,并向外扩张、向上游延伸;天伦燃气、中裕燃气等第二梯队各有20-50个城市经营权不等;中石化、中广核等央企,深能源、葛洲坝等电力国企近期也都成立独立的燃气业务板块,准备进军本已竞争非常激烈的城燃市场;还有中外各类资本也跃跃欲试。

“直供”是指上游或中游绕开城燃直接供应电厂、工业等大客户,“点供”是指客户不使用管道气而自建LNG气化站用气。这两种模式在2014年之前很少,被认为是侵犯城燃的特许经权,2017年之后,几份国家政策都明确支持甚至鼓励直供和点供,使得其加快速度进行发展壮大。终端市场中的民用、公福、商业还是以城燃管道供气为主,车用加气站从开始就是市场化投资和运营,工业和发电用气现在是上游、省网、城燃和点供商激烈竞争的主战场。相比四、五年前,用气大客户的选择权和议价权都与日俱增。

随着国家油气体制改革进程不断深入,产业链各方的传统盈利模式都遇到了挑战。

国家对产业链上因自然垄断而获益的各环节加强监管和成本审核,只允许获取合理收益(全投资收益率7%或8%),不准挣太多钱。各方只能依托各自资源和优势,延伸或拓宽业务。比如上中游积极向下游延伸,成立燃气板块或直供大用户;城燃公司开拓燃气具、家装、电商等延伸业务;各方都在积极进军天然气分布式能源、清洁供暖等综合能源业务,都在向综合能源供应商转型,由只卖能源转变为提供能源解决方案等增值服务。

天然气行业传统模式下对各方核心竞争力的要求最简单:首先是有气源,再就是有管线等基础设施,底线是保证安全,不要出大事故。

天然气行业发展面临的主体问题2018年9月5日,国务院下发了《关于促进天然气协调稳定发展的若干意见》,文件中将我国天然气行业发展面临的主体问题定性为

(1)(2)两条都是从国家能源安全方面出发,国产气历史增速平均在10%以下,而消费增速预期未来几年都在10%以上,照此下去,天然气进口依赖度很可能将超过60%。(3)(4)(5)(6)(8)条都是因2017年“气荒”引发的。在“打赢蓝天保卫战”的强力推动下,京津冀地区冬季采暖用气急速增加,导致局部地区特定时段的供应不足演变为全国性供应紧张和价格飞涨。调整消费结构缩小峰谷差,加大储调设施建设和相互连通,强化应急保障机制,明确问责对象等,都是为了不再出现全国性供应紧张局面。

市场消费量经历了2004-2014年的“十年黄金期”快速地发展,经2015、2016两年调整期后,2017、2018两年在环保推动下又迎来爆发式增长,消费量增加值和增速都屡创新高。

供应整体充足,但局部地区冬季供应紧张仍会长期存在。基础设施建设成果丰硕,但仍不能够满足迅速增加的用气需求,特别是冬季需求。

天然气价格在气源侧已逐步放开,管制气比例年年在下降,市场化定价机制和交易中心初具规模。终端售气价虽仍是政府定价,实际上除民用气价管控较严格外,工商气价已近似市场之间的竞争定价。

天然气产业链基本形成,并在不断演化和整合过程中。各方的盈利模式和核心竞争力,正在从依赖自然垄断优势逐步转向依靠竞争能力。业务纵向一体化、横向新业务拓展、跨界综合能源供应商,成为行业主流发展方向。

平台声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。

返回列表

返回列表 友情链接:

友情链接: